Transakcja trójstronna uproszczona – czy może okazać się transakcją rodzącą duże ryzyko podatkowe i finansowe?

- Trochę o VAT

- 4 minuty

Tak, do takich bowiem wniosków można dojść po lekturze bardzo interesującej opinii Rzecznika Generalnego Juliane Kokott, wydanej 14 lipca 2022 w sprawie Luxury Trust Automobil C-247/21.

Czego dotyczyła sprawa?

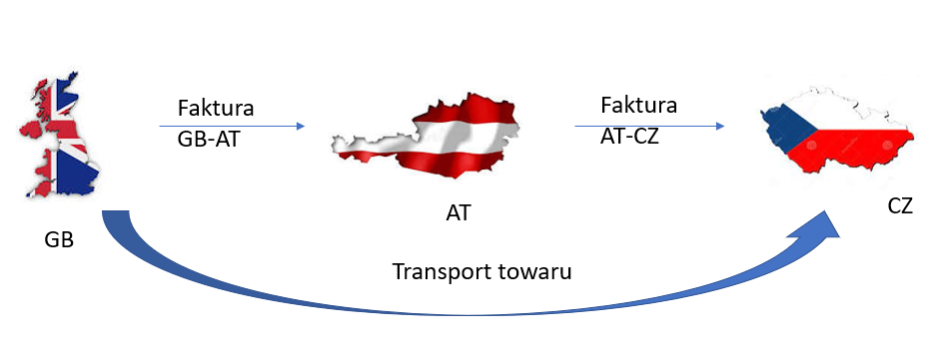

Luxury Trust Automobil GmbH będąca spółką austriacką dokonała 2014 r. zakupu towarów (pojazdów) od Spółki mającej siedzibę w Wielkiej Brytanii. Następnie sprzedała przedmiotowe pojazdy do Spółki czeskiej. Niemniej jednak towar został bezpośrednio dostarczony od pierwszego kontrahenta (GB), Spółce czeskiej (CZE). Spółka austriacka jako podmiot „pośredniczący” – drugi w transakcji – była organizatorem transportu w niniejszej transakcji trójstronnej transgranicznej. Ponadto, Luxury Trust Automobil GmbH wystawiła faktury i każda z faktur zawierała adnotację: „Zwolniona z podatku wewnątrzwspólnotowa transakcja trójstronna”. Na fakturach nie wykazano VAT (na każdej z nich wykazano jedynie „kwotę faktury netto”). Transakcje wykazane zostały w deklaracji austriackiej oraz Spółka zgłosiła wystąpienie transakcji trójstronnych.

Schemat transakcji

Na czym polegał problem?

Wydawałoby się, że istota problemu nie była tak istotna, jak okazało się w rzeczywistości. Clou sprawy stanowiła adnotacja na fakturze „Zwolniona z podatku wewnątrzwspólnotowa transakcja trójstronna”. Organy uznały, że wskazana adnotacja nie spełnia wymogów przepisów podatkowych i tym samym nie może stanowić podstawy do zastosowania uproszczenia dla transakcji trójstronnej transgranicznej.

I co na to Rzecznik Generalny?

Pani Rzecznik Generalna Juliane Kokott w wydanej opinii podzieliła wątpliwości organów podatkowych. Podkreśliła, że transakcje trójstronne transgraniczne podatnik może rozliczyć w dwojaki sposób:

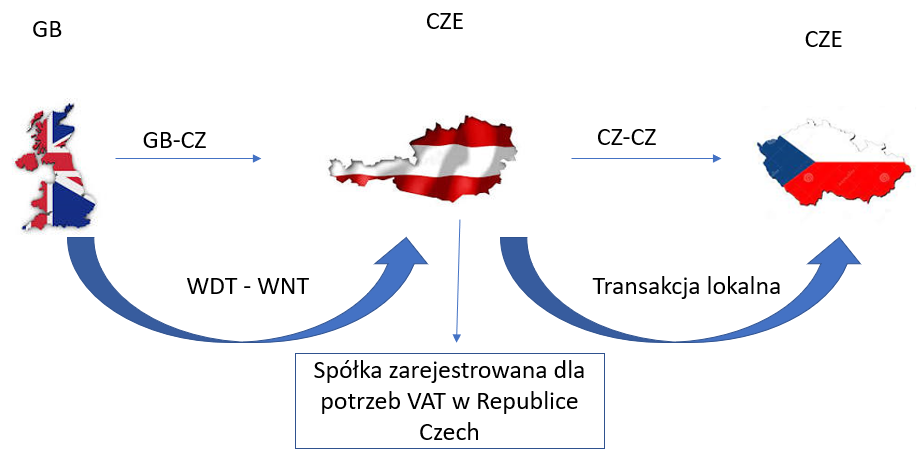

– na zasadach ogólnych, co wiąże się z koniecznością rejestracji dla potrzeb VAT w kraju dostawy towaru i rozliczenia tam transakcji wewnątrzwspólnotowego nabycia towarów a następnie transakcji lokalnej z wszystkimi wymogami wskazanymi w przepisach lokalnych tj. w kraju ostatecznej dostawy towarów.

– na zasadach uproszczenia – w tym przypadku Spółka nie ma obowiązku rejestracji dla potrzeb VAT w kraju dostawy towarów i wykazywania tam jakiejkolwiek transakcji. Uproszczenie powoduje, że unika formalności rejestracyjnych i oczywiście kosztów związanych z rozliczaniem transakcji w kraju dostawy. Podatnikiem obowiązanym do rozliczenia transakcji WNT na zasadzie neutralności w kraju dostawy jest nabywca towaru.

Dalej argumentując Rzecznik Generalna uznała, że tylko spełnienie wymogów wskazanych w przepisach podatkowych pozwala na zastosowanie uproszczenia w transakcjach transgranicznych. Brak stosownej adnotacji, jak w przedmiotowej sprawie pozbawia podatnika prawa do zastosowania tego uproszczenia. Tym samym stwierdziła, że korekta niniejszego braku w drodze wystawienia faktury korygującej nie podlega uzdrowieniu.

Co to oznacza dla podatników, szczególnie polskich?

Przede wszystkim pojawia się zasadnicza kwestia przestrzegania zasad i warunków, na które wskazują przepisy ustawy VAT oraz Dyrektywa 2006/112/WE. Jak widać w opisywanej sprawie intencja stron transakcji co do sposobu jej rozliczenia może być niewystarczająca.

Brak w związku z tym np. odpowiedniej adnotacji: „VAT: Faktura WE uproszczona na mocy art. 135-138 ustawy o ptu” lub „VAT: Faktura WE uproszczona na mocy artykułu 141 dyrektywy 2006/112/WE”, na którą wskazuje polska ustawa o podatku od towarów i usług, pozbawi tym samym podatnika prawa do rozliczenia takiej transakcji na zasadzie uproszczenia i nie będzie on mógł jej uzdrowić w drodze stosownej korekty faktury.

Oznacza to, że de facto są to braki formalno – materialne, które determinują brak prawa do zastosowania uproszczenia przy rozliczeniu transakcji wewnątrzwspólnotowych.

Konsekwencje braków na fakturze mogą być dość dotkliwe, jeżeli podatnik dokonuje wielu takich transakcji. Jak zostało to wskazane powyżej w takiej sytuacji podatnik będzie zobowiązany do zastosowania zasady ogólnej. Jeżeli TSUE podzieli stanowisko Pani Rzecznik Generalnej wsteczna korekta braków nie będzie możliwa.

Niniejsza opinia nie jest odosobniona, jeżeli chodzi o istotę faktury i jej elementy, do których przywiązuje się bardzo istotną rolę, podkreślając tym samym ważność dokumentu jakim jest faktura w obrocie gospodarczym, który stanowi o wielu prawach dla podatników. Prawa te jak widać można utracić w przypadku pojawiających się braków formalno-materialnych.

Jeżeli dokonują Państwo transakcji trójstronnych wewnątrzwspólnotowych na zasadzie uproszczenia to warto dokonać audytu faktur pod kątem spełnienia wszystkich warunków wskazanych w przepisach ustawy o VAT w celu wyeliminowania ryzyka jakie może się z tym wiązać.

Jak wynika z niniejszej opinii sama intencja stron, aby rozliczyć transakcję transgraniczną trójstronną na zasadach uproszczenia, przy jednoczesnym braku spełnienia warunków formalno-materialnych w zakresie fakturowania może być niewystarczająca. Jednym słowem oba warunki muszą wystąpić łącznie tzn. zarówno musi istnieć od samego początku intencja zastosowania uproszczenia oraz faktura musi spełniać warunki ustawowe. Brak któregoś z elementów prowadzi do domniemania, że podatnik rozlicza transakcję trójstronną transgraniczną na zasadach ogólnych.

Nie można również zapomnieć o regulacjach, które pozostawały poza zakresem opisanej powyższej opinii, ale mogą być istotne z punktu widzenia obowiązujących od 1 lipca 2020 r. przepisów, a mianowicie tzw. quick fixes. One również mogą zmieniać sposób i państwo rozliczenia transakcji trójstronnej.

Powiązane treści

Starszy Menedżer | Doradca podatkowy

Tel.: +48 (22) 320 48 40