Czym jest minimalny podatek dochodowy CIT?

Podatkowi minimalnemu podlegają spółki posiadające polską rezydencję podatkową i krajowe podatkowe grupy kapitałowe, które w roku podatkowym:

- poniosły stratę ze źródła przychodów innych niż z zysków kapitałowych lub,

- osiągnęły 2% lub niższy niż udział dochodów ze źródła przychodów innych niż z zysków kapitałowych w przychodach innych niż z zysków kapitałowych.

Stawka wynosi 10% podstawy opodatkowania.

Od kiedy obowiązuje minimalny podatek dochodowy od osób prawnych?

Minimalny podatek CIT obowiązuje od 1 stycznia 2024 r., co oznacza, że spółki z rokiem podatkowym równym kalendarzowemu, zapłacą go w 2025 r.

W przypadku podatników, których rok podatkowy jest inny niż kalendarzowy i rozpoczął się przed 1 stycznia 2024 r. a zakończy się po 31 grudnia 2023 r., podatek minimalny będzie należny za rok podatkowy bezpośrednio następujący.

Kogo dotyczy krajowy podatek minimalny?

W praktyce krajowy podatek minimalny może obciążyć firmy z tych segmentów gospodarki, które charakteryzują się niską dochodowością lub okresowymi stratami, tj. branże:

- HoReCa (branża hotelarska oraz gastronomiczna),

- transportowa,

- nieruchomościowa,

- przemysłowa,

- przetwórcza,

- handlu hurtowego i detalicznego.

Kto nie zapłaci podatku minimalnego CIT?

Podatku minimalnego CIT nie zapłacą:

- mali podatnicy (z przychodami do 2 mln euro),

- nowo powstałe firmy przez pierwsze trzy lata działalności,

- podatnicy, których przychody w danym roku podatkowym były o 30% niższe niż w poprzednim roku,

- firmy działające w sektorze zdrowotnym, komunalnym oraz finansowym (np. banki),

- podmioty w stanie upadłości, likwidacji lub objęte postępowaniem restrukturyzacyjnym,

- spółki o prostej strukturze właścicielskiej,

- spółki należące do grupy, których wskaźnik rentowności łącznie przekracza 2%.

Termin płatności minimalnego podatku dochodowego

Podatnicy podatku dochodowego z rokiem podatkowym równym kalendarzowemu minimalny podatek dochodowy zapłacą po raz pierwszy do 31 marca 2025 r.

Podatnicy z rokiem podatkowym innym niż kalendarzowy zapłacą minimalny podatek dochodowy do końca 3 miesiąca liczonego od ostatniego miesiąca roku podatkowego, za który należny jest podatek minimalny (czyli w terminie złożenia przez nich deklaracji CIT-8).

Minimalny podatek dochodowy jest płatny raz – na koniec roku. Nie ma obowiązku uiszczać zaliczek na podatek w trakcie roku podatkowego.

Jak obliczyć krajowy minimalny podatek dochodowy?

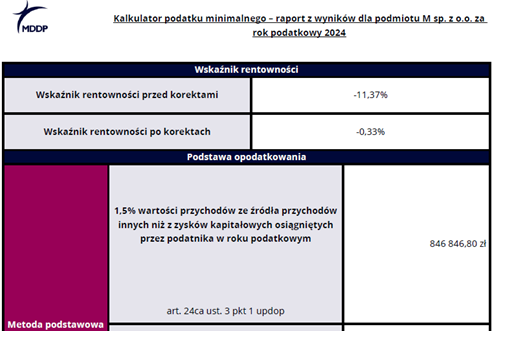

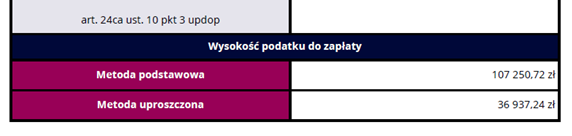

Każdy podatnik minimalnego podatku dochodowego jest zobowiązany do samodzielnego ustalenia podstawy opodatkowania, przy czym w przepisach przewidziano dwa sposoby:

- podstawowy oraz

- uproszczony.

Podstawa opodatkowania (w obydwu wariantach) powinna zostać pomniejszona o:

- wartość pomniejszeń zmniejszających podstawę opodatkowania podatkiem dochodowym (wszystkie ulgi podatkowe z wyłączeniem ulgi na złe długi),

- przychody powstałe w wyniku prowadzenia działalności gospodarczej objętej zezwoleniem na działalność w Specjalnej Strefie Ekonomicznej lub decyzją o wsparciu na realizację nowej inwestycji,

- przychody, których nie uwzględnia się w kalkulacji na potrzeby weryfikacji warunków opodatkowania podmiotu minimalnym podatkiem dochodowym (np. przychody z tytułu zbycia wierzytelności na rzecz podmiotów finansowych).

Kalkulator podatku minimalnego: sprawdź czy Twoja Spółka będzie podlegać podatkowi minimalnemu

Przepisy dotyczące krajowego minimalnego podatku dochodowego są skomplikowane i podlegały wielu zmianom. Podatnicy CIT, podatkowe grupy kapitałowe oraz działające w Polsce zakłady przedsiębiorców zagranicznych stają przed wyzwaniem obliczenia straty i rentowności dla celów podatku minimalnego.

Wychodząc naprzeciw oczekiwaniom naszych klientów, rodzina rozwiązań MDDP Digital powiększyła się o Kalkulator podatku minimalnego, który pozwala zweryfikować obowiązek podatkowy zakresie podatku minimalnego i w łatwy sposób wyliczyć podstawę opodatkowania oraz sam podatek minimalny z uwzględnieniem ustawowych odliczeń.

Kalkulator dostępny jest w opcji zakupu licencji umożliwiającej dostęp do kalkulatora lub usługi kalkulacji podatku minimalnego przez ekspertów MDDP w wersji dla jednej spółki lub grupy spółek.

Jak działa kalkulator podatku minimalnego MDDP?

- Przygotuj załącznik z danymi źródłowymi lub uzupełnij załącznik zawarty w aplikacji

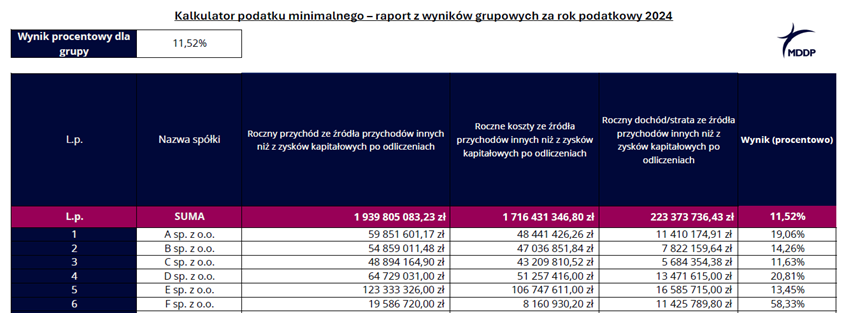

- Wygeneruj raporty dla wszystkich spółek, których dane zostały zawarte w załączniku

- Zweryfikuj, która spółka ma rentowność równą lub niższą niż 2% lub osiąga stratę

- Zweryfikuj czy grupa spółek jako całość może podlegać wyłączeniu z obowiązku z zapłaty krajowego minimalnego podatku dochodowego .

Korzyści dla Twojej firmy

- Kalkulator podatku minimalnego MDDP pomoże wweryfikacji obowiązku podatkowego

- Zapewni poprawne obliczenie straty i rentowności dla celów podatku minimalnego dla każdej spółki w grupie, uwzględniając wszystkie wyłączenia i odliczenia i dokonując stosowanych korekt w obliczeniu wyniku finansowego w przypadku rozliczeń grupowych

- Wygeneruje raporty, które udokumentują zachowanie należytej staranności podatkowej.

- Zautomatyzuje i przyspieszy kalkulację należnego podatku minimalnego dla tych spółek, które będą musiały go zapłacić

- Wskaże wszystkie informacje, które trzeba umieścić w deklaracji CIT

- Pomoże w terminowym wywiązywaniu się z obowiązku podatkowego.

- Zwiększy bezpieczeństwo podatkowe.

Warianty cenowe Kalkulatora podatku minimalnego:

Produkty i zakres usług

| Licencja na oprogramowanie | Wariant Mini | Wariant Optimum |

| Produkt |

|

|

| Zakres wsparcia |

|

|

| Zakres użytkowania licencji | 1 rok | 1 rok |

| Usługa kalkulacji podatku minimalnego | Wariant Mini | Wariant Optimum | Wariant szyty na miarę |

| Zakres usługi |

|

|

|

Czas trwania umowy | liczba spółek | forma współpracy | wariant współpracy:

- Umowa na 12M | Grupa spółek | Licencja | Wariant MINI: 7.000 + VAT

- Umowa na 12M | Grupa spółek | Licencja | Wariant OPTIMUM: 12.000 – 20.000 + VAT

- Umowa na 12M | Grupa spółek | Usługa kalkulacji | Wariant MINI: 9.000 + VAT

- Umowa na 12M | Grupa spółek | Usługa kalkulacji | Wariant OPTIMUM: 14.000 + VAT

- Umowa na 12M | Grupa spółek | Usługa kalkulacji | Wariant SZYTY NA MIARĘ: 16.000 – 24.000 + VAT

- Umowa na 12M | Pojedyncza spółka | /Licencja | Wariant MINI: 5.000 + VAT

- Umowa na 12M | Pojedyncza spółka | Licencja | Wariant OPTIMUM: 10.000 -12.000 + VAT

- Umowa na 12M | Pojedyncza spółka | Usługa kalkulacji | Wariant MINI: 7.000 + VAT

- Umowa na 12M | Pojedyncza spółka | Usługa kalkulacji | Wariant OPTIMUM: 11.000 + VAT

- Umowa na 12M | Pojedyncza spółka | Usługa kalkulacji | Wariant SZYTY NA MIARĘ: 14.000 – 16.000 + VAT

Jak jeszcze możemy pomóc?

Ustalenie możliwości zastosowania wyłączeń z opodatkowania podatkiem minimalnym, w tym tych na podstawie zapisów dotyczących podmiotów powiązanych.

Kalkulacja i wsparcie w obliczeniu straty i rentowności dla celów podatku minimalnego.

Przeanalizowanie czy ponoszone obciążenia z grupy kapitałowej mają wpływ na podstawę opodatkowania i czy poniesiona strata związana jest z przyjętym modelem funkcjonowania w grupie.

Wyliczenie podstawy opodatkowania oraz samego podatku minimalnego z uwzględnieniem ustawowych odliczeń.

Szczegółowa identyfikacji podmiotów powiązanych wraz z przygotowaniem stosownej procedury gotowej do wdrożenia w organizacji oraz check-listy, która w prosty sposób wskaże jak prawidłowo identyfikować powiązania. Naszym Klientom oferujemy również test powiązań oraz ocenę konkretnych, pojedynczych przypadków pod kątem ich istnienia.

Wszystkie bieżące wątpliwości związane z podatkiem minimalnym.

Przygotowanie do obliczania podatku minimalnego m.in. poprzez szkolenia dla grup kapitałowych (w tym podmiotów posiadających rozbudowane struktury spółek) dla kadry zarządzającej finansami i pracowników – mamy już doświadczenie w organizacji takich szkoleń dla naszych Klientów.

Posłuchaj odcinka podcastu i dowiedz się jeszcze #WIĘCEJ na temat podatku minimalnego

Posłuchaj też na YouTube -> link do odcinka

Zapraszamy do kontaktu

Konrad Medoliński

Starszy Menedżer | Doradca podatkowy

E: konrad.medolinski@mddp.pl

T: (+48) 504 666 447

Marta Klepacz

Partner

E: marta.klepacz@mddp.pl

T.: (+48) 533 889 036