Inwestycje biurowe to nie tylko budynek biurowy, ale również infrastruktura towarzysząca oraz różny zakres wyposażenia i fit-outów. Z punktu widzenia wynajmującego istotne jest, aby wszystkie te elementy były odpowiednio wykazane w ewidencji środków trwałych, co przekłada się na amortyzację oraz podstawę opodatkowania podatkiem od przychodów z budynków.

Nowoczesne budynki biurowe składają się z licznych systemów i urządzeń technicznych, takich jak: BMS, DSO, SSP, sieć tryskaczowa, które należy odrębnie prezentować w ewidencji środków trwałych. Dużym wyzwaniem jest rozliczenie nakładów na fit-outy. Oczekiwania najemców w tym zakresie potrafią zaskakiwać. Bariery antyterrorystyczne wymagane przez niektóre instytucje finansowe stanowią drogocenny składnik majątkowy. Urządzenie ogrodu zimowego w budynku może rodzić wątpliwości w zakresie sposobu ujęcia wydatków na rośliny.

W efekcie cost segregation można szczegółowo określić stawki amortyzacji oraz obniżyć podstawę podatku minimalnego od budynków, który bywa istotnym obciążeniem dla spółek posiadających ten typ majątku. Również infrastruktura zewnętrzna może być zróżnicowana (od terenu utwardzonego po różnego typu podziemne obiekty liniowe). Ich precyzyjne wyodrębnienie i ustalenia właścicielskie są niezbędne dla celów podatku od nieruchomości.

Ewidencje środków trwałych dla budynków biurowych mogą składać się przynajmniej z kilkudziesięciu środków trwałych. Dodatkowym zagadnieniem jest sposób rozliczenia wydatków na fit-outy realizowanych w ramach budżetów wynajmującego. Te kompleksowe działania należy przeprowadzić w ramach procedury cost segregation. Odpowiednie rozliczenie wydatków Capex może mieć również przełożenie na ujawnienia taksonomii ESG.

Przykładowa kalkulacja* dla budynku biurowego z CapEx 100 mln zł

| Środek trwały (grupa) | Wartość początkowa | Stawka amortyzacji | Odpisy amortyzacyjne | Podatek minimalny | ||||

| Przed | Po | Przed | Po | Przed | Po | Przed | Po | |

| Budynek | 100 mln | 70 mln | 2,5% | 2,5% | 2,5 mln | 1,75 mln | 378 tys. | 252 tys. |

| Wentylacja i klimatyzacja (m.in. centrale wentylacje, agregaty wody lodowej, splity) | 10 mln | 10,0% | 1 mln | |||||

| Systemy teletechniczne (m.in. BMS, instalacja tryskaczowa, DSO, SSP) | 8 mln | 10,0% | 0,8 mln | |||||

| Rozdzielnie elektryczne i transformatory | 5 mln | 10,0% | 0,5 mln | |||||

| Agregaty prądotwórcze | 1 mln | 14,0% | 0,14 mln | |||||

| Budowle zewnętrzne (m.in. teren utwardzony, ogrodzenie, podziemne obiekty liniowe) | 5 mln | 4,5% | 0,22 mln | |||||

| Pozostałe wyposażenie (m.in. meble ruchome) | 1 mln | 20% | 0,2 mln | |||||

| Odpisy amortyzacyjne w skali roku | 2,5 mln | 4,6 mln | ||||||

Korzyści

Zwiększenie odpisów amortyzacyjnych nawet 2-krotnie

Podstawa opodatkowania PON w zgodzie z ewidencją środków trwałych

Podstawa opodatkowania minCIT uwzględniająca wyłącznie wartość budynku

Rzetelna i precyzyjna ewidencja środków trwałych

Zmniejszenie wartości „nieruchomości” o ok. 30% (spółka nieruchomościowa, klauzula RE)

Podział środków trwałych z uwzględnieniem praktyki organów podatkowych, KŚT, kryteriów taksonomii ESG

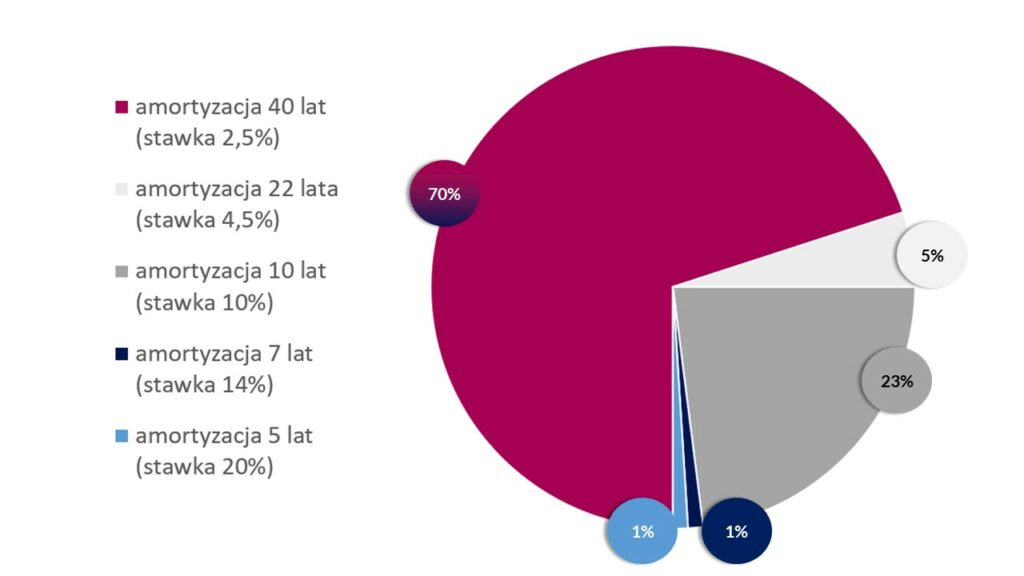

Stawki amortyzacyjne

Graf kołowy wskazujący podział komponentów z punktu widzenia stawek.

Przykładowa kalkulacja ma charakter uproszczony i odnosi się do generalnych kategorii środków trwałych dla celów podglądowych.